La trasformazione digitale ha avuto (e sta avendo ancora) un ruolo importante nel rimodellare il settore bancario in questi ultimi anni.

La disruption all’interno del settore è evidente, come dimostra la notevole crescita delle nuove FinTech, tra cui ci sono diversi unicorni (ne abbiamo notevoli esempi anche in Italia, come Satispay e Scalapay).

Un numero sempre crescente di banche retail sta, quindi, abbracciando la digitalizzazione, sia per semplificare i processi e migliorare la customer experience, sia per mantenere la posizione nel settore di mercato, a fronte della crescita delle banche digitali.

La banca è un ecosistema phygital

La digitalizzazione del settore bancario prosegue anche nel 2024, e si va perfezionando attraverso l’integrazione omnichannel della customer interaction, nonché l’utilizzo di big data con modelli di intelligenza artificiale e machine learning per l’analisi predittiva.

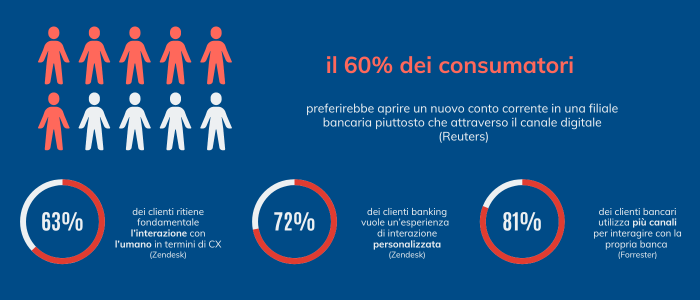

Tutto ciò non deve però far dimenticare che la customer interaction nel banking, specialmente in Italia, è ancora un processo phygital e ritenere che il digital banking possa rimpiazzare completamente le filiali fisiche è un errore strategico.

Sono ancora numerosi, infatti, i clienti che preferiscono recarsi in banca ed interagire con una persona reale, che li guidi nella scelta e li rassicuri. E questo non solo per i servizi più complessi come la richiesta di un mutuo, ma anche per la semplice apertura di un conto.

La digitalizzazione del settore bancario in Italia, pertanto, non comporta la chiusura delle filiali e la rinuncia al rapporto umano, bensì l‘evoluzione del modello di business in ottica phygital ed omnichannel e lo sviluppo di esperienze ibride, umane e digitali.

Customer engagement trends da considerare per il 2024

I clienti delle banche richiedono oggi un’esperienza personalizzata e senza soluzione di continuità (seamless). Desiderano viaggi end-to-end e la comodità di decidere se condurre online (o in filiale) transazioni finanziarie complesse, come mutui, risparmi e investimenti.

Di seguito, abbiamo raccolto i principali trend della customer interaction previsti per il 2024.

Iper-personalizzazione

Nel 2024, le banche dovranno costruire relazioni più forti con i propri clienti attraverso un’interazione sempre più personalizzata.

Tutto il percorso del singolo cliente sarà caratterizzato dalla personalizzazione della proposta sui servizi e prodotti bancari, (anche in ottica di up e cross-selling), nonché delle comunicazioni e-mail, degli eventuali contatti telefonici etc.

Questo approccio assicurerà una proposta di valore, perché praticamente ad personam, in qualsiasi momento del suo customer journey, migliorando la soddisfazione e la fidelizzazione di ogni singolo consumatore.

Omnicanalità

La strategia omnicanale consente al cliente di interagire con la banca attraverso diversi canali, fisici e digitali, relazionati tra di loro in modo da offrire un’esperienza integrata e dinamica.

Solo le banche che hanno compreso il concetto di approccio omnichannel, possono costruire nel 2024 relazioni più forti con i loro clienti, creando un’interazione senza soluzione di continuità, coerente in ogni touch point.

Hyperautomation

L’hyperautomation nel settore bancario, ed in particolare nel processo di interazione con il cliente, rappresenta un’evoluzione significativa che può migliorare l’efficienza, ridurre i costi ed aumentare la customer satisfaction.

L’hyperautomation si riferisce all’uso combinato di tecnologie avanzate come l’intelligenza artificiale, il machine learning, la robotic process automation (RPA), la blockchain, e la data analytics per automatizzare al massimo i processi, in modo olistico ed end-to-end.

Per inserire efficacemente l’hyperautomation nel processo di customer interaction, le banche devono adottare un approccio step-by-step, iniziando con aree che offrono il maggior valore aggiunto e il minor rischio, non dimenticando di investire nella formazione del personale e nell’aggiornamento delle competenze per gestire le nuove tecnologie.

Infine, è cruciale mantenere un focus sulla sicurezza dei dati e sulla privacy dei clienti per costruire e mantenere la fiducia.

Chatbot e assistenti virtuali

L’uso nel settore bancario di chatbot e assistenti virtuali, potenziati dai modelli di AI conversazionale di ultima generazione, è destinato a salire alle stelle nei prossimi anni.

Questi strumenti di automazione, ormai estremamente avanzati, saranno in grado di “riconoscere” il cliente e gestire al meglio le problematiche che lo riguardano, inoltre offriranno consigli sui prodotti con operatività illimitata 24 ore su 24 7 giorni su 7.

In tal modo le banche renderanno seamless la capacità di interazione, riducendo i costi e migliorando l’efficienza.

AI & Predictive analytics

Oltre ai chatbot e agli assistenti virtuali, gli algoritmi basati sull’AI analizzeranno i dati dei clienti ed i modelli di comunicazione per fornire raccomandazioni personalizzate, identificare potenziali frodi e inviare messaggi di marketing mirati.

La predictive analytics entra quindi prepotentemente nel settore bancario per anticipare le esigenze, le preferenze ed i comportamenti dei clienti in tempo reale, offrendo delle experience mai così mirate e personalizzate, che si adattano dinamicamente nel tempo.

Questo tipo di analisi, che lavora incessantemente su enormi quantità di dati, riesce anche a capire quali servizi saranno di maggiore interesse per il singolo utente in momenti futuri: può pertanto essere usata per costruire nuove linee di prodotti/servizi bancari.

Martech e nurturing

Il Martech, l’insieme di strumenti tecnologici che automatizzano le attività di marketing, offre alle banche la capacità di attrarre e coinvolgere i clienti in modi precedentemente impossibili.

Ciò non solo migliora l’efficacia delle campagne di marketing ma anche l’esperienza complessiva del cliente con la banca, rendendo ogni interazione più pertinente e coinvolgente. Pertanto nel 2024 una strategia in tal senso è mandatoria.

Il Nurturing si concentra sullo sviluppo di relazioni significative con i clienti attraverso comunicazioni pertinenti e personalizzate, accompagnandoli nel loro percorso con la banca.

Il nurturing nel contesto bancario va oltre la semplice comunicazione di marketing ma punta a costruire una relazione duratura con il cliente, offrendo supporto, contenuti di approfondimento e soluzioni personalizzate lungo tutto il suo customer journey.

Ciò può includere l’invio di consigli finanziari personalizzati, aggiornamenti su nuovi servizi bancari che corrispondono alle loro esigenze, promemoria per le revisioni finanziarie periodiche, etc.

Anche attraverso questa tattica, si punta ad aumentare la soddisfazione e la fidelizzazione.

Scarica l’infografica con i trend del 2024 e contattaci!

Hai trovato di tuo interesse gli argomenti di questo approfondimento?

Troverai tutti gli highlights e le statistiche in questo paper da scaricare gratuitamente ➡️Customer service e banking (call2net.it)

Se desideri un contatto per una valutazione dello stato della customer interaction della tua azienda, prenota una call qui ➡️ Select a Date & Time – Calendly